12.13 % نمواً بأصول المصارف الإسلامية بنهاية عام 2020

قال الدكتور أحمد شوقي، عضو الجمعية المصرية للتمويل الإسلامي والخبير المصرفي، إن تطبيق صكوك الشركات في مصر أوائل العام 2020 مع ظهور صك طلعت مصطفى بمبلغ 2 مليار جنية جعل صناعة المالية الإسلامية في مصر مكتملة الأركان مع صناديق الاستثمار الإسلامية والتأمين التكافلي والمصارف الإسلامية الكاملة والبنوك التقليدية ذات النوافذ والفروع الإسلامية.

وأشار شوقي، إلي أن المصارف الإسلامية تمثل النسبة الأكبر من صناعة المالية الإسلامية في مصر الا ان أصولها تمثل حوالي 5% من إجمالي أصول القطاع المصرفي المصري بالكامل البالغة 7.022 مليار جنية مصري بنهاية 2020، وبلغ معدل نمو أصول المصارف الإسلامية بالكامل 12.13% بنهاية عام 2020 مقارنة بمعدل نمو قدره 14.40% للعام 2019 كما ان معدل نمو أصول المصارف الإسلامية اقل من معدل نمو أصول القطاع المصرفي المصري بالكامل والبالغ 19.9% بنهاية 2020، وتفوق على معدل نمو عام 2019 والبالغ 7.8% .

وأوضح عضو الجمعية المصرية للتمويل الإسلامي، أن أصول المصارف الإسلامية الثلاثة بالكاملتبلغ حوالي 266 مليار جنية مصري (بنك فيصل – البركة – أبو ظبي الإسلامي) بنهاية 2020وتبلغ حصة بنك فيصل الإسلامي 43.8% من إجمالي أصول المصارف الإسلامية بالكامل، وبنك البركة 28.3% ومصرف أبو ظبي الإسلامي 27.7%.

وتمثل التمويلات الإسلامية للمصارف الإسلامية الثلاثة حوالي 3% من اجمالي محفظة القروض بالقطاع المصرفي المصري،ويبلغ معدل نمو التمويلات الإسلامية 21.7% بنهاية 2020 مقارنة بمعدل نمو محفظة القروض بالقطاع المصرفي المصري 31.9%،حيث تبلغ قيمة التمويلات الإسلامية 69.4 مليار جنية مصري بنهاية 2020 بالمصارف الإسلامية الثلاثة وتمثل تمويلات مصرف ابو ظبي نسبة 57.7% من اجمالي محفظة التمويلات الاسلامية وتمثل تمويلات بنك البركة نسبة 28.2% يليها تمويلات بنك فيصل الاسلامية بنسبة 14.1%.

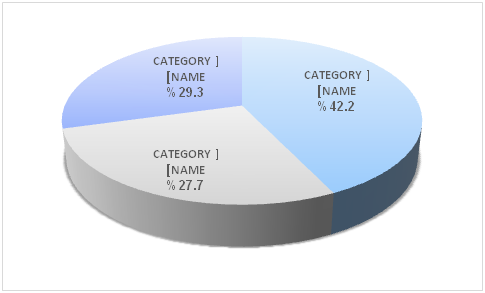

وأوضح شوقي، أن ودائع المصارف الإسلامية الثلاثة تمثل 4.3% من اجمالي ودائع القطاع المصرفي المصري بنهاية عام 2020،حيث بلغ معدل نمو ودائع المصارف الإسلامية الثلاثة 12.16% بنهاية 2020 مقارنة بمعدل نمو ودائع القطاع المصرفي المصري البالغ 22.6% ، وتمثل ودائع بنك فيصل الاسلامي نسبة 42.2% من ودائع المصارف الإسلامية وتمثل ودائع بنك البركة نسبة 29.3% تليها ودائع مصرف ابو ظبي الاسلامي بنسبة 27.7%.

وتستحوذ المصارف الإسلامية المصرية على 0.8% من اجمالي أصول المصارف الإسلامية عالمياً وهي نسبة ضئيلة باعتبار مصر أولى الدول المطبقة للمصرفية الإسلامية عالمياً حيث تستحوذ كل من ايران و السعودية والامارات وماليزيا والكويت على 28.6% و24.9% و8.7% و11.1% 6.3% على التوالي من اجمالي أصول المصارف الإسلامية عالمياً بنهاية 2019 وفقاً لتقرير صناعة المالية الإسلامية الصادرة عن IFSB2020،

وبالنظر لمؤشرات ربحية المصارف الإسلامية المصرية يلاحظ انخفاض معدل الربحية العائد على حقوق الملكية ROE والذي يوضح مقدار الأرباح الذي يحققه المصرف إلي مجموع حقوق المساهمين وقد حققت المصارف الإسلامية المصرية حوالي 33% خلال 2019 مقارنة 41% خلال عام 2018 بالمقارنة لمتوسط العائد على حقوق الملكية للمصارف الإسلامية بشكل مستقل (بعد استبعاد البنوك التقليدية ذات النوافذ الإسلامية) عالمياً والتي بلغت 14.3% .

وقد بلغ متوسط العائد على الأصول ROA في المصارف الإسلامية المصرية 2.86% خلال عام 2019 مقارنة 2.8% خلال عام 2018 وبالمقارنة بمتوسط العائد على الأصول علي مستوي المصارف الإسلامية في العالم 1.56% بخلال عام 2019 مما يظهر مدى كفاءة المصارف الإسلامية في جمهورية مصر العربية في إدارتها لأصولها لتحقيق الأرباح.

وقد بلغ معدل الديون (التمويل) المتعثرة (Non-Performing Financing ) NPF للمصارف الإسلامية المصرية 5.77 خلال عام 2019 مقارنة 5.67% خلال عام 2018 وهي تمثل نسبة مقبولة نسبياً مقارنة بنسبة التمويل المتعثر للمصارف الإسلامية عالمياً والبالغة 4.96% .

ويري الخبير المصرفي، معدلات نمو المصارف الإسلامية المصرية مقارنة بصناعة المصارف الإسلامية عالمياً وبحصتها بالمصارف الإسلامية المصرية انخفضت وهو ما انعكس على معدل نمو ربحيتهاليصل الي 7.5% بنهاية عام 2020 مقارنة بمعدل نمو حوالي 13% بنهاية عام 2019.

مؤكداً أن المصارف الإسلامية المصرية تحتاج الي تعزيز مكانتها محلياً وعالمياً وجذب المزيد من المتعاملين مع المصارف الإسلامية من خلال تنويع منتجاتها وخدماتها المصرفية اخذة في الاعتبار التطورات التكنولوجية المعاصرة في ظل التحول الرقمي الذي فرضته جائحة فيروس كورونا على كافة الصناعات والقطاعات الاقتصادية، بالإضافة الي تقنين أوضاعها محلياً ووضع قوانين منظمة للعمل المصرفي الإسلامي من قبل البنك المركزي المصري، وتاسيس هيئة رقابة شرعية مركزية تراقب اعمال المصارف الإسلامية شأنها شأن القوانين المصرية المنظمة للصكوك (السيادية – الشركات)، بالإضافة لتوفير برامج تدريبية متنوعة لنشر تطبيق كافة الصيغ التمويلية المختلفة وعدم تركيزها على التمويل بالمرابحة وتطبيق باقي الصيغ بنسب ضئيلة جداً، ولعل من ابرز الصيغ التمويلية التي يمكن تطبيقها صيغة التمويل بالسلم والتي تعتبر البديل الشرعي للجاري المدين والذي يوفر السيولة للمتمولين والتي تناسب تمويل المشروعات الصغيرة والمتوسطة التي تعد توجه رئيسي من الدولة من خلال اطلاق العديد من المبادرات ذات العائد المنخفض 5% و7% الداعمة لنمو المشروعات الصغيرة والمتوسطة والتي تمثل نسبة مساهماتها في الناتج المحلي الإجمالي عن 70%.